Les points American Express sont nos préférés parmi les dizaines de types de récompenses-voyage qu’on accumule. Ce sont aussi les préférés de la plupart des pros des récompenses au Canada. Ils sont si polyvalents… mais surtout si payants. Les points Amex sont vraiment des incontournables, surtout si tu veux maximiser tes voyages gratuits!

Alors on va regarder 34 bons usages des points Amex, pour te donner des exemples concrets. C’est en attendant qu’on aie plus de contenu, d’astuces et de guides sur tous les programmes de récompenses principaux — dont Amex — très bientôt.

(Tu peux aussi réserver ta place pour notre webinaire gratuit pour les débutants à venir!)

Base des points Amex

Parmi les meilleures cartes de crédit au Canada, certaines des plus payantes cartes accumulent des points Amex, qui peuvent être transférés en points Aéroplan au taux de 1 pour 1 (alerte divulgâcheur: souvent le meilleur usage), mais qui sont bien plus flexibles que les points Aéroplan.

C’est parce qu’ils peuvent être aussi transférés à d’autres programmes aériens, s’utiliser comme crédit-voyage simple (pour les nombreux voyageurs qui préfèrent toujours que ça soit plus simple au lieu que ça soit plus payant) et aussi utilisés de quelques autres façons (alors que les points Aéroplan peuvent juste être utilisés comme points Aéroplan).

Ça te donne plus de choix.

| Meilleures cartes de crédit points Amex |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Valorisation

(PRIME) (PRIME)(≈ 9% de remise sur 12k$)

Récompenses: ≈ 1330$

Frais de la carte: 250$

Dépenses exigées:12k$ en 12 mois dépense 1k$/mois pour 12 mois &

fais 1 achat dans les mois 15-17

Meilleure pour: 92 000 pts + 4 salons VIP et crédit-voyage 100$

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Valorisation

(PRIME) (PRIME)(≈ 8,3% de remise sur 9k$)

Récompenses: ≈ 900$

Frais de la carte: 156$

Dépenses exigées:9k$ en 12 mois

Meilleure pour: 60 000 pts + taux de cumul de 5X pas d'offre améliorée

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Valorisation

(PRIME) (PRIME)(≈ 11,0% de remise sur 10k$)

Récompenses: ≈ 1901$

Frais de la carte: 799$

Dépenses exigées:10k$ en 3 mois dépense 10k$ en 3 mois &

fais 1 achat dans les mois 15-17

Meilleure pour: 140 000 pts + salons VIP illimités et crédit-voyage 200$

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Des conditions s'appliquent. Opinion éditoriale de Flytrippers uniquement. Les institutions financières ne sont pas responsables de garder à jour le contenu de ce site. Clique "Voir plus" pour les informations les plus récentes. |

|

Meilleures cartes de crédit points Amex |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Pas rev. min.

Valorisation

(PRIME) (PRIME)

Récompenses: ≈ 1330$

Frais de la carte: 250$ (≈ 9% de remise sur 12k$)

Dépenses exigées:

12k$ en 12 mois dépense 1k$/mois pour 12 mois &

fais 1 achat dans les mois 15-17 Meilleure pour: 92 000 pts + 4 salons VIP et crédit-voyage 100$

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Valorisation

(PRIME) (PRIME)

Récompenses: ≈ 900$

Frais de la carte: 156$ (≈ 8,3% de remise sur 9k$)

Dépenses exigées:

9k$ en 12 mois

Meilleure pour: 60 000 pts + taux de cumul de 5X pas d'offre améliorée

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Pas rev. min.

Valorisation

(PRIME) (PRIME)

Récompenses: ≈ 1901$

Frais de la carte: 799$ (≈ 11,0% de remise sur 10k$)

Dépenses exigées:

10k$ en 3 mois dépense 10k$ en 3 mois &

fais 1 achat dans les mois 15-17 Meilleure pour: 140 000 pts + salons VIP illimités et crédit-voyage 200$

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Valorisation

(PRIME) (PRIME)

Récompenses: ≈ 165$

Frais de la carte: 0$ (≈ 16,5% de remise sur 1k$)

Dépenses exigées:

1k$ en 3 mois

Meilleure pour: 11 000 pts + sans frais mais moins de valeur

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Pas rev. min.

Valorisation

(PRIME) (PRIME)

Récompenses: ≈ 814$

Frais de la carte: 199$ (≈ 8,2% de remise sur 7,5k$)

Dépenses exigées:

7,5k$ en 3 mois dépense 7,5k$ en 3 mois &

fais 1 achat dans les mois 15-17 Meilleure pour: 67 500 pts + structure de de dép. min. + simple

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Pas rev. min.

Valorisation

(PRIME) (PRIME)

Récompenses: ≈ 2222$

Frais de la carte: 799$ (≈ 9,5% de remise sur 15k$)

Dépenses exigées:

15k$ en 3 mois dépense 15k$ en 3 mois &

fais 1 achat dans les mois 15-17 Meilleure pour: 158 750 pts + salons VIP illimités dép. min. différentes

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Des conditions s'appliquent. Opinion éditoriale de Flytrippers uniquement. Les institutions financières ne sont pas responsables de garder à jour le contenu de ce site. Clique "Voir plus" pour les informations les plus récentes. |

Bref, tu peux obtenir 60 000 points American Express avec la Carte Cobalt Amex, qui est la meilleure carte dans l’ensemble au Canada. La Carte Or avec primes Amex nécessite plus de dépenses avec son offre actuelle. La Carte Or entreprise avec primes Amex te donne les points plus vite, par contre!

(Un rappel: pas besoin d’avoir une entreprise incorporée pour les cartes «entreprise» Amex, mais les exigences de dépenses minimales sont plus élevées par contre!)

Si tu choisis les cartes premium avec l’avantage génial qu’est l’accès illimité aux salons VIP d’aéroport, la Carte de Platine Amex ou la Carte de Platine entreprise Amex, tu as beaucoup plus de points mais tu dois dépenser beaucoup plus aussi pour débloquer la prime.

La Carte Verte Amex est sans frais, donc sans intérêt pour ceux qui veulent accumuler vite, comme toujours! Mais c’est la meilleure de toutes les cartes sans frais au Canada au moins, si jamais tu insistes pour accumuler lentement et avoir une valeur totale plus basse.

Comment utiliser les points Amex

Les points Amex sont des récompenses hybrides vu qu’ils peuvent être utilisés en tant que chacun des 2 seuls types de récompenses qui existent: les récompenses à valeur variable (plus compliqué, plus payant) et les récompenses à valeur fixe (moins compliqué, moins payant).

Mais comme j’ai dit, les points Amex sont très flexibles alors ils peuvent être utilisés de plus que 2 façons!

Donc on va diviser l’article en fonction des 6 différents modes de fonctionnement possibles:

- Transfert à Aéroplan (18 bons usages)

- Transfert à Avios (12 bons usages)

- Transfert à Flying Blue et autres (1 bon usage)

- Transfert à Marriott ou Hilton (1 bon usage)

- Vols de récompenses avec le tableau de prix Amex (1 bon usage)

- Crédit-voyage pour effacer n’importe quelle dépense de voyage (1 bon usage)

1. Transfert à Aéroplan (18 bons usages)

Ça va presque toujours être le meilleur usage, vu qu’Aéroplan est un excellent programme depuis qu’il a été revampé en novembre 2020.

On a fait un article qui te liste 18 bons usages de points Aéroplan pour te donner plein d’exemples concrets faciles à voir.

À noter que 60 000 points Amex = 60 000 points Aéroplan (taux de transfert de 1 pour 1).

Cette option peut te donner jusqu’à 10 vols de récompenses aller-simple de courte distance!

2. Transfert à Avios (12 bons usages)

Le programme Avios est moins simple (et a moins de bonnes options), mais selon tes préférences de voyage il peut être très payant aussi.

On a fait un article qui te liste 12 bons usages de points Avios.

Encore une fois, 60 000 points Amex = 60 000 points Avios (taux de transfert de 1 pour 1).

Cette option est très similaire et peut aussi te donner jusqu’à 10 vols de récompenses aller-simple de courte distance, mais avec beaucoup moins d’options qu’Aéroplan.

3. Transfert à Flying Blue et autres (1 bon usage)

Bon, il y a plus que 1 bon usage avec les autres programmes aériens partenaires, mais c’est vraiment plus rare que c’est une bonne valeur. Alors on va dire 1 bon usage pour l’instant: pour un sweet spot des autres partenaires.

Les 4 autres partenaires de transferts aériens d’Amex sont:

- Air France / KLM Flying Blue

- Cathay Pacific Asia Miles

- Etihad Guest

- Delta SkyMiles

Les sweet spots sont plus rares avec ces 4 programmes partenaires en grande partie parce qu’ils ont tous un pire taux de transfert! Un taux de 1 pour 0,75… au lieu du taux de 1 pour 1 de Aéroplan et Avios. Donc 60 000 points Amex = 45 000 points de ces programmes.

On va en reparler plus en détails, mais un des sweet spots c’est quand Flying Blue fait des promos mensuelles comme celle d’avril seulement 15 000 points Flying Blue pour Montréal-Europe aller-retour! Donc 60 000 points Amex donneraient 3 allers-simples en France, ce qui n’est pas si mal malgré les taxes parfois plus élevées avec Flying Blue.

Les programmes Asia Miles, Etihad Guest et Delta SkyMiles aussi peuvent être intéressants, mais c’est juste vraiment moins fréquent. Plus de détails à venir.

4. Transfert à Marriott et Hilton (1 bon usage)

Du côté des hôtels, la valeur n’est pas exceptionnelle comparativement à comment les points Amex peuvent être payants pour des vols.

Je recommanderais ça très rarement, alors on va encore dire 1 bon usage: si tu trouves un bon sweet spot pour vraiment maximiser les points d’hôtels (fort probablement des points Marriott).

On a fait un article qui te liste 5 pays où faire un bon usage de points Marriott. Par exemple, avec tes 60 000 points Amex, ça te donnerait 12 nuits d’hôtel complètement gratuites! À l’autre bout du spectre, des hôtels très chers en argent peuvent être un encore meilleur usage, en terme de valeur monétaire. Même si tu obtiens moins de nuits.

Ça dépend ce que tu veux maximiser: la quantité de voyages faits ou la quantité de dollars économisés! Notre guide ultime sur le programme Marriott Bonvoy est prêt lui et il t’explique tout ça.

Mais il faut que tu comprennes que c’est loin d’être certain que transférer aux partenaires hôteliers soit un bon usage de points Amex.

Cette fois-ci, 60 000 points Amex = 72 000 points Marriott (taux de 1 pour 1,2). Ça semble bien mieux comme taux de transfert, mais non: les points d’hôtels valent beaucoup moins que les points de transporteurs aériens.

Pour ce qui est de Hilton, l’autre partenaire de transfert hôtelier, c’est presque jamais un bon usage (60 000 points Amex = 60 000 points Hilton… et ceux-ci valent moins que les points Marriott en partant). On va avoir un aperçu de tous les autres programmes de récompenses hôteliers principaux bientôt.

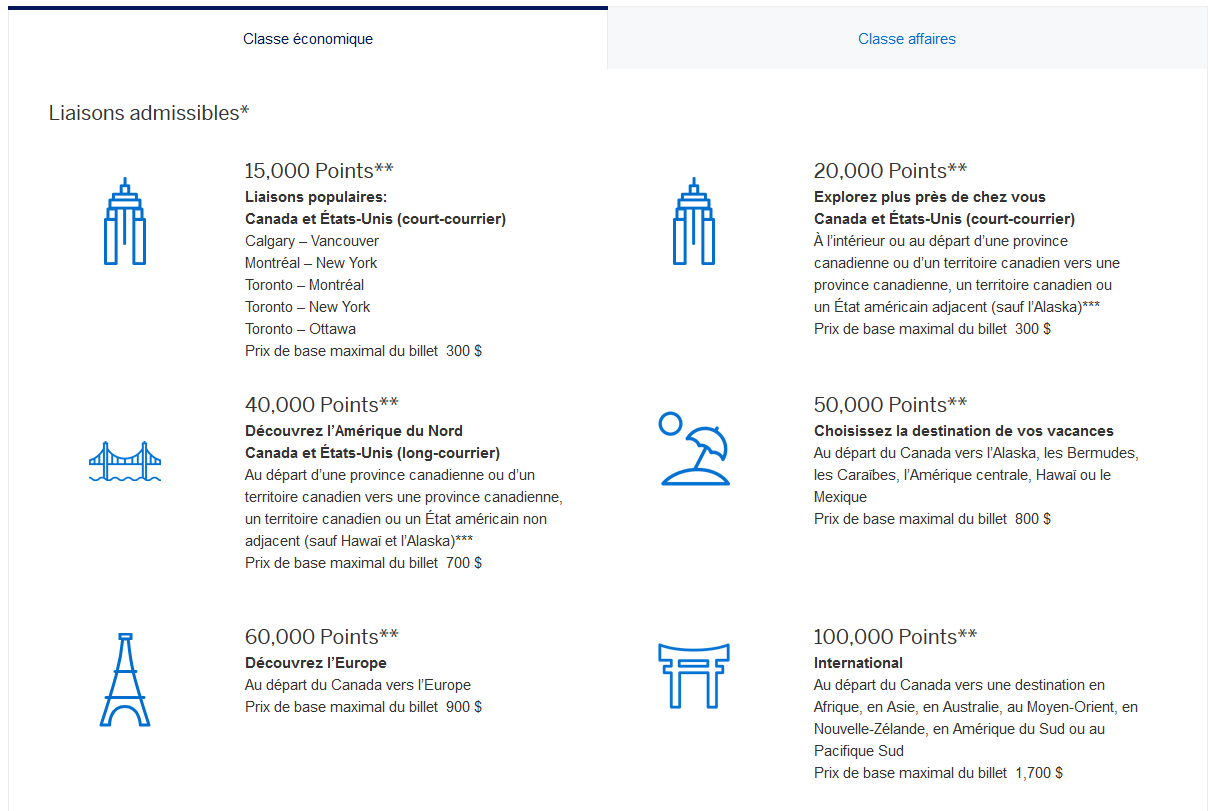

5. Vols de récompenses avec le tableau de prix Amex (1 bon usage)

On est rendu au premier des 2 usages de points Amex qui n’implique pas de transfert à un autre programme. Le tableau de prix Amex s’appelle officiellement le programme de voyages à points fixes.

Je vais te faire un article séparé bientôt, mais dans le fond le tableau de prix Amex a un seul bon usage: quand les billets d’avion coûtent très chers en argent comptant.

C’est que le tableau de prix va te donner un billet pour un nombre fixe de points, peu importe le prix en argent (avec un prix maximum par contre).

C’est plus dur à maximiser que les programmes partenaires, du moins pour ceux qui n’achètent pas normalement des billets chers. Et c’est beaucoup plus limitatif: il faut réserver seulement au départ du Canada et seulement des aller-retours (contrairement au tableau de prix RBC qui permet des aller-simples et des départs des États-Unis par exemple).

Voici le tableau de prix Amex pour les vols de récompenses aller-retour (directement via le programme Amex, au lieu d’avoir à transférer les points).

Donc par exemple, disons que tu utiliserais 60 000 de tes points Amex pour 4 vols aller-retour qui coûtent 15 000 points… tu pourrais «sauver» 1200$ (300$ x 4)!

Ça donnerait une valeur très élevée de 2¢ par point (et la prime de bienvenue de la Carte Cobalt Amex vaudrait 2344$ au lieu des ≈ 744$ de notre Valorisation Flytrippers toujours conservatrice).

Par contre, ça veut dire que tu aurais payé des billets très très chers. Donc c’est juste un bon usage si tu allais vraiment payer cher pour ces vols là (si tu n’avais pas de flexibilité par exemple). Et quand le tarif de base du billet d’avion est aussi près que possible du prix maximal du billet dans le tableau de prix Amex.

Quand tu les utilises comme ça, les points Amex couvrent juste le tarif de base, donc pas les taxes et quelques autres frais. Le prix maximal du billet dans le tableau de prix est aussi juste pour le tarif de base (même chose qu’avec le tableau de prix RBC).

N’oublie pas que ce qui est important c’est pas combien tu paies de ta poche, mais combien tu SAUVES au total, du moins si tu sais compter et si tu veux avoir le maximum de valeur avec tes récompenses.

Donc le tableau de prix Amex peut quand même être intéressant si tu dois aller quelque part et que les vols sont très chers, surtout pour des voyages dernière minute ou plein d’autres scénarios. Par exemple, disons que tu dois aller dans une destination en Europe qui est excessivement chère pour tes dates, ça peut facilement coûter 1200$ aller-retour, surtout si tu n’es pas à Montréal (triste considérant qu’on repère souvent des deals dans les 400$ aller-retour vers l’Europe).

Avec 60 000 points Amex, tu pourrais sauver 900$, un excellent usage sur papier. Mais ce n’est pas un bon usage si l’alternative est un vol en argent avec un tarif de base de juste 300$.

Pour te donner une idée, j’ai utilisé les programmes de récompenses aériens pour des dizaines et des dizaines de vols dans les 10 dernières années et je n’ai pas utilisé les tableaux de prix des banques une seule fois. Parce que je n’achète habituellement pas des vols chers donc c’est moins intéressant pour moi.

Bref, la valeur que tu peux obtenir avec le tableau de prix Amex, ça dépend de ta situation personnelle et de ta capacité à trouver des billets pas chers. Comme toujours dans le monde des voyages, l’important c’est de comparer!

6. Crédit-voyage pour effacer n’importe quelle dépense de voyage (1 bon usage)

Finalement, la seule option qui est à valeur fixe… n’est pas vraiment un bon usage du tout en fait.

C’est un «bon» usage juste si tu veux que ce soit simple et que tu es prêt à obtenir beaucoup moins de valeur en échange, comme c’est le cas de tant de gens.

Au lieu de valoir ≈ 744$, la prime de bienvenue de la Carte Cobalt Amex vaut un montant fixe net de 444$ si tu l’utilises comme ça. Parce qu’en tant que crédit-voyage, 60 000 points Amex = 600$.

Mais c’est beaucoup plus simple: tu peux appliquer les points à n’importe quelle dépense de voyage.

Pas besoin de rien réfléchir, pas besoin de rien maximiser, pas besoin de prendre des vols spécifiques, pas besoin de réserver sur un site en particulier… c’est vraiment le plus simple que ça peut être.

N’importe quelle dépense de voyage. Très simple.

C’est pour ça que les autres options sont environ 50% plus payantes… mais 444$ gratuitement, c’est quand même très bon!

Sommaire

La Carte Cobalt American Express a une des meilleures offres au Canada. Ces exemples peuvent te donner une bonne idée de ce que tu pourrais faire avec la prime de bienvenue, en attendant nos guides plus complets.

Que veux-tu savoir sur les points American Express? Dis-le-nous dans les commentaires ci-dessous.

Tu veux recevoir en primeur notre cours gratuit et tout notre contenu?

Vois les deals qu’on repère: Vols pas chers

Explore des destinations géniales: Inspiration de voyage

Apprends des trucs de pro: Astuces de voyage

Découvre les voyages gratuits: Récompenses-voyage

Photo de couverture: Paysage en Équateur (crédit photo: Robinson Recalde)

Divulgation publicitaire: Par souci de transparence, Flytrippers peut recevoir des commissions sur les liens inclus dans cet article, à coût nul pour toi. Merci de les utiliser pour nous encourager gratuitement, nous l’apprécions! Tu nous permets de continuer à trouver gratuitement d’excellents deals et à offrir gratuitement du contenu intéressant. Puisque nous avons à coeur notre mission d’aider les voyageurs et que notre réputation et notre crédibilité priment sur tout, nous ne recommanderons JAMAIS un produit ou service dans lequel nous n’avons pas confiance ou que nous n’utilisons pas nous-mêmes et nous ne donnerons jamais à aucun tiers parti le moindre contrôle sur notre contenu. Pour plus de détails sur notre politique publicitaire, clique ici.

Les points de vue et les opinions exprimées sur ce blog sont purement personnels. Tout le contenu ci-dessus réflète l’opinion personnelle de l’auteur seulement. Aucune banque, émetteur de carte de crédit, programme de récompenses ou autre entité n’a revu, approuvé ou endossé le contenu. Les valeurs évoquées sont également les nôtres et sont uniquement basées sur nos propres estimations de valorisation de points tel que décrites.

Toutes les offres décrites sur le site de Flytrippers sont sujettes aux conditions et règles des institutions financières, telles qu’indiquées sur leur site web.

Les offres des institutions financières changent rapidement; c’est de ta responsabilité de t’assurer de l’exactitude de celles-ci sur leur site au moment de demander une carte. Flytrippers n’accepte aucune responsabilité pour l’exactitude des offres, ni pour les résultats de tes démarches.

American Express n’est pas responsables de mettre à jour ni d’assurer l’exactitude des informations sur le site de Flytrippers. Toutes les informations ont été collectées indépendamment par Flytrippers et n’ont pas été fournies par les institutions financières. Pour voir les informations les plus à jour et les détails, clique sur le lien vers le produit en question.

Le site de Flytrippers ne contient pas toutes les offres de cartes de crédit disponibles ni tous les émetteurs de cartes de crédit sur le marché. Flytrippers ne partage jamais une offre si elle n’est pas considérée comme étant avantageuse pour certains voyageurs, à son entière discrétion.

Aucun auteur sur le site de Flytrippers n’est un conseiller financier, un planificateur financier, un professionnel juridique ou un professionnel en fiscalité et aucun auteur sur le site de Flytrippers ne peut d’aucune manière être considéré de la sorte.

Tous les articles et pages sur le site de Flytrippers ne sont que des opinions personnelles de nature générale exprimées à titre informatif et ne devraient pas être considérés comme des conseils pour des situations précises. Il est de ta responsabilité de faire tes propres vérifications personnelles pour t’assurer que le monde des récompenses voyages est adéquat pour ta propre situation.

Bonjour,

Question #1: Les points Amex sont ‘tous’ les mêmes qu’importe la carte Amex ? Après la lecture de ce bout de texte sur un autre site, je suis un peu mêlé, peux-tu me simplifier cela ? C’est très rare que l’on parle ce cette aspect.

=======================

All three types of MR points are now virtually indistinguishable to the cardholder.

However, there’s still a difference in the system: you can’t always link points accounts from cards of two different tiers.

MR Select points are earned on the American Express Cobalt Card, the American Express Business Edge Card, and the American Express Green Card. The Business Platinum Card earns MR First points, and all other cards earn regular MR points.

Note that American Express doesn’t differentiate between each Membership Rewards tier in its marketing materials, so you should make sure you’re fully aware of what type of points you’re earning on a card before signing up.

=======================

Question #2 (en lien à la suite de ta réponse à la question #1): Je veux combiner dans un seul compte mes points amex car actuellement ceux-ci sont dans différents compte en ligne Amex : un compte en ligne pour ma gold entreprise et un compte en ligne pour ma cobalt et prochainement fermeture de ma gold entreprise pour une nouvelle edge entreprise. Que me suggères-tu pour optimiser mes comptes en ligne et un compte de points amex ?

Merci de ton immense collaboration.

Ça existait avant, mais ça n’existe plus depuis quelques années déjà. Tous les Points-Privilèges American Express sont maintenant pareils.

Donc que ce soit les points Amex de la Carte Cobalt Amex, de la Carte Or avec primes Amex, de la Carte de Platine Amex ou de la Carte Verte Amex (ou des versions “entreprise” des 3 premières), ce sont tous les mêmes points avec les mêmes partenaires de transfert.

Quand tu vas être prêt à fermer une carte, tu peux appeler pour faire combiner tes points avec ceux du compte que tu vas garder tout simplement 🙂

les points Amex peuvent-ils être transférer tous les mois vers le compte Aéroplan ? Ou il y’a des limites annuelle ?

Aucune limite non, ce sont tes points et les transférer à Aéroplan est un avantage inclus dans le programme sans limite 🙂

Quelle est la procédure pour transférer mes points Amex en Aéroplan.

Merci

Bonjour, voici la procédure étape par étape: https://flytrippers.com/fr/comment-transferer-points-american-express-partenaires/

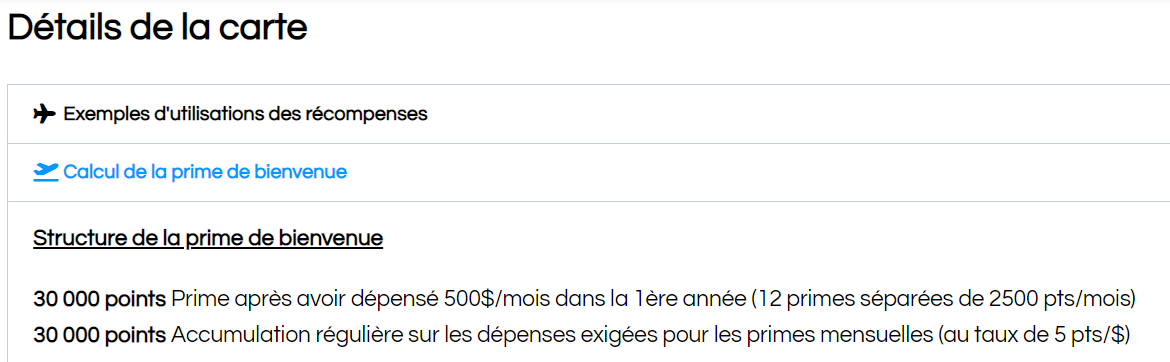

Pour la Carte Cobalt Amex, je dois dépenser 500$ par mois pour 12 mois alors je dois attendre quand pour débloquer la prime de bienvenue? Je suis toute mélangée! je ne veux pas payer les frais annuel et attendre à la dernière minute. Aussi, comment on fait pour débloquer une prime sur notre carte???

La Carte Cobalt Amex est unique au Canada: la prime de bienvenue est mensuelle (donc à chaque mois tu vas avoir 1/12e de la prime, soit 5000 points au total par mois si tu la maximises) et les frais sont aussi mensuels (donc à chaque mois tu vas payer 12,99$).

On a fait un nouveau gabarit de page-ressource pour les cartes, ça contient toutes les informations que tu pourrais vouloir (ou presque) et ça inclut bien sûr la base de la base, comment débloquer la prime est tout détaillé dans un des premiers onglets:

N’hésite pas si tu as d’autres questions 🙂

Merci 🙂

Salut les gars! Petite question sur la carte Amex Platine (j’ai toutes les autres) Mettons que je n’arrive pas à dépenser $6000 en 3 mois, si je comprends (et lis) bien, je n’ai aucune prime…C’est tout ou rien?

Merci 🙂

Salut, pas tout à fait il y a aussi une prime de 10X les points sur 2000$ de dépenses à l’épicerie qui contribue au total (tu peux voir les détails de la prime sur la nouvelle page de carte: https://flytrippers.com/fr/meilleures-cartes-de-credit/carte-platine-american-express/)

Donc si tu dépensais 2000$ à l’épicerie (incluant pour des cartes-cadeaux), tu aurais 20 000 points (≈ 300$ en tant que points Aéroplan/Avios) donc pas rien. Mais quand même moins avantageux pas mal, donc c’est peut-être mieux d’attendre une prime qui demande moins de dépenses ou un moment où toi ou un proche auriez un gros achat à faire. Et prendre une des autres offres géniales du moment: https://flytrippers.com/fr/meilleures-cartes-de-credit/